実効為替相場

ここまで、為替相場の長期的な趨勢を予想する手立てとして、購買力平価説と実質為替相場指数を解説してきました。これらはドル円、ユーロ円といった特定の通貨ペアを対象としていましたが、ここでは通貨の総合的な実力を測るモノサシである実効為替相場を取り上げて、円の長期トレンドを考察したいと思います。

実効為替相場とは

実効為替相場(Effective Exchange Rate)は、ドルやユーロなど単一通貨に対する為替相場ではなく、複数の通貨に対する総合的な為替相場のことです。具体的には、円と貿易相手国の為替相場を、貿易金額等でウエイト付けした加重平均で算出します。こうすることで、円の総合的な価値を計ることができるわけです。例えば、円がドルに対しては上昇していても、ユーロに対しては値下がりしているようなとき、すぐには円高なのか円安なのか計りかねます。実効為替相場を使えば、日本全体の貿易に及ぼす為替相場の影響を知ることができます。

実効為替相場はあくまで名目相場(実勢相場)を加重平均したものなので、名目実効相場(Nominal Effective Exchange Rate)とも言います。これに対してインフレ率を加味したものが実質実効為替相場(Real Effective Exchange Rate)です。考え方は購買力平価説と同じで、物価が上がっている国の通貨は価値が下がるので、それだけ為替相場も下がるというわけです。

実効為替相場の入手方法

では、実効為替相場の入手方法をご案内します。日銀の時系列統計データ検索サイトを利用します。実効為替レートのページで、名目実効為替レート指数と実質実効為替レート指数を選択して抽出条件に追加します。次に期間と期種を設定して「抽出」か「グラフ」を選択します。「抽出」を選ぶと、CSV形式のテキストデータをダンウンロードすることができます。

これによると、2018年3月の名目実効為替レート指数(シェア1%以上の貿易相手国)は86.07、実質実効為替レート指数が76.08となっています。指数となっているのは、2010年の実勢為替相場(年間平均値)を100としているからです。2010年当時に比べると、どちらの数字も下がっています。つまり円安です。名目のほうは、貿易相手国の通貨をトータルして円安になっていることを示しています。実質のほうはさらに円安です。これは円の購買力が相対的に上がっているにも関わらず、それに見合った円高になっていないことを示しています。つまり実勢相場以上に円高になっていて不思議ではないということです。

円の長期トレンド

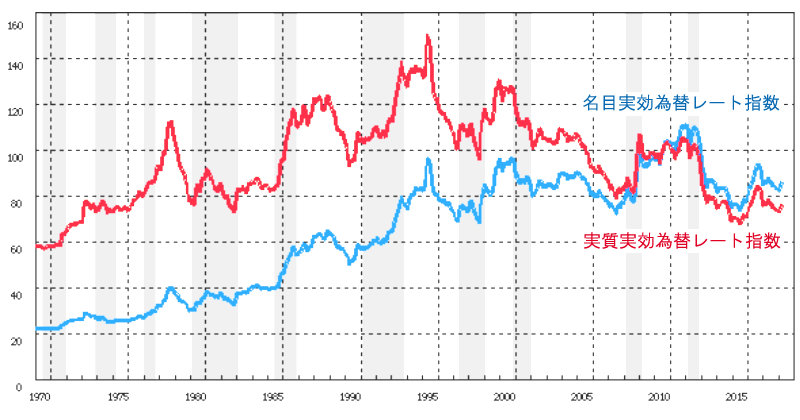

下図は1970年からの円の名目実効為替レート指数(青)と実質実効為替レート指数(青)です。名目は2011年−12年までは円高傾向が続いていたことが分かります。その後は頭打ちとなっていますが、トレンドが転換したとまではまだ言えません。一方実質を見ると、1994年ころをピークに明らかに円安トレンドへ転じています。これは新興国通貨に対して円安になっているなどの理由が考えられますが、それにしても30年前以上の水準まで下げているのは驚きです。このまま円安トレンドが続くのか円高へ反転するのかはこれを見ただけでは判断できません。しかしテクニカル分析の知識がある方なら、チャートとしてはきれいな形をしていると思われることでしょう。ドル円などの主要通貨にしても新興国通貨にしても、長期投資を考えるのであれば、名目相場に加えて実効相場のチャートも分析することをお勧めします。

円以外の実効相場

日銀の統計は国際決済銀行(BIS)が公表している統計をベースにしており、BISのサイトに行くと他の通貨についても見ることができます。Effective exchange rate indices(外部英語サイト)では日次と月次のデータを入手することができます。例えば2018年3月の円は実質ベースで日銀と同じく76.08、米ドルは111.4となっています。つまり、2010年を基準とした場合、円は値下がりした一方でドルの価値は上がったことを意味しています。輸出をして外貨を稼ぐという意味では、通貨は安いほうが有利なので、こうした円安傾向は日本の貿易黒字復調に影響していると言えます。

下図はドルインデックスの実質実効為替相場です。緑と赤の線は1標準偏差を示しており、グレーの線は中央値です。1標準偏差が上限・下限になっていることが分かります。2000年初頭はドルが過大に評価されていたわけですが、この時期はドットコムバブルの頃です。また、2010年代初頭はリーマンショック後の景気低迷期に当たります。

◎次のページ:為替相場の分析手法|前のページ:実質為替相場指数