テーパリング

テーパリングとは

テーパリング(Tapering)とは、中央銀行が行う金融政策の一つで、QE(量的緩和策)を徐々に縮小していくことを指します。語源のTaperは、「次第に細くする・徐々に減らす」と言った行為を指します。

QEでは、国債などの金融資産を中央銀行が直接買い入れて、世の中に現金を供給します。その買い入れ額を段階的に減らしていくのがテーパリングです。世の中に出回るお金の量を減らしたいと、中央銀行は考えているわけです。テーパリングが行われる状況というのは、景気が最悪期を脱しつつある状態と考えられます。もし順調に景気が回復基調を辿った場合、次の金融政策としては、引締めへの転換、すなわち金利の引き上げということになります。

FRBのQE(量的緩和策)

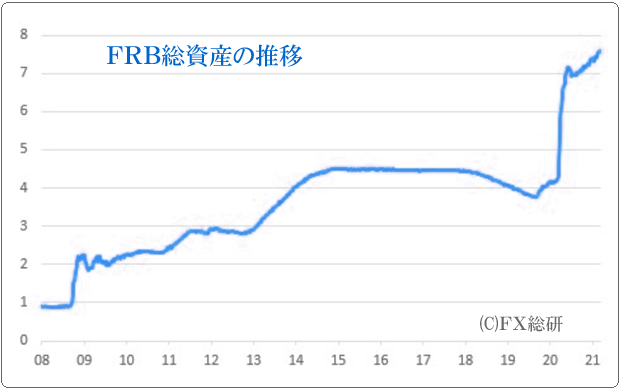

FRB(連邦準備制度理事会)のQEは、リーマンショックによって引き起こされたリセッションに対処するために実施されました。2009年3月から始まり、米国債、不動産担保証券、政府系金融機関債をFRBが購入するというものでした。下図は、FRBの総資産(Total Asset)の推移を示したチャートです。左目盛りが総資産の金額を示しています(単位は兆ドル)。2008年のころは1兆ドル未満でしたが、上記のQEによって一気に2兆ドルに増加したことが分かります。

QEは2014年までつづき、その間に総資産は4兆5000億ドルにまで拡大。買い入れが停止しあとは横這い状態が続きましたが、2017年10月になって、FRBはバランスシートの縮小(総資産の圧縮)に乗り出しました。具体的には、償還を迎える債券に再投資しないという緩やかな方法でした。

このため総資産は18年ころからは減少傾向にあったのですが、そこにコロナ禍が発生。景気後退(2020年4-6月期は戦後最悪のマイナス成長)に対処するため、FRBは再び資産の買い入れを開始しました。しかも買い入れ額の上限を撤廃したため、資産は一気に増加したのです。2021年8月時点で8兆2351億ドルに達しました。

テーパリングの再開

この記事を書いている2021年8月時点で、まだテーパリングは始まっていません。しかし、7月に開かれたFOMCの議事録では、年内残りの3会合のいずれかで、国債・住宅ローン担保証券購入の縮小を決定することが示唆されました。また、FRB関係者からは、2023年の利上げ開始を予想するコメントも聞かれはじめています。異常な緩和状態にある米国の金融環境が正常化に向かう道筋が、ぼんやりとながらようやく見え始めたという状況です。

為替相場への影響

為替相場にとって、テーパリングはどのような意味を持つでしょうか。為替相場は金利情勢に敏感です。テーパリングが始まったと市場関係者が考えれば、その国の通貨にとっては買い材料となります。「テーパリング→利上げ」という想像が働くからです。もちろん、テーパリングから利上げに至るまでには相当の時間を要しますが、為替市場は常に思惑や材料で上げ下げを繰り返しています。テーパリングが市場のテーマになっているような状況では、押し目買いが基本的な戦略になるかもしれません。

【関連記事】為替相場と金利