マージンデット

マージンデットとは

マージンデット(Margin Debt)はニューヨーク証券取引所(NYSE)が公表している指標で、直訳すると証拠金債務という意味です。具体的には、投資家が株を購入するために銀行などから借り入れている金額です。この数値が大きいということは、市場参加者が積極的に借金をして株を買っているということで、投機的な動向が強まっていることを示します。月次で集計されており、過去データも含め「Securities market credit」というサイトで閲覧することができます。

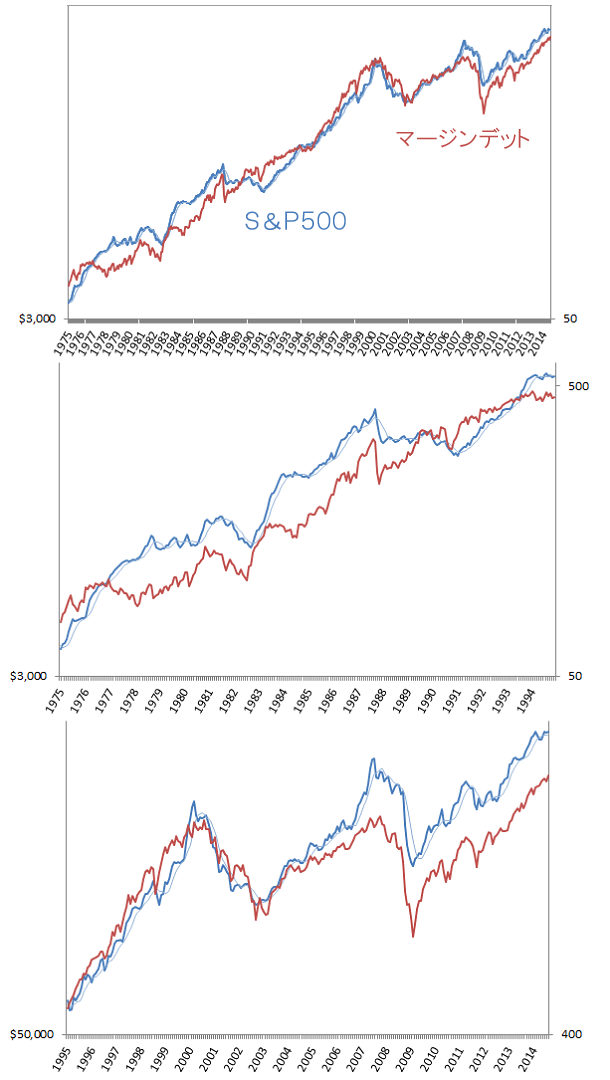

マージンデットは長期的な株価との連動性が高いことで知られています。下図はマージンデットとS&P500の月末終値を重ねたグラフです。上段は1975年1月から2014年8月までの全期間、中段と下段は見やすいように期間を二つに分けたものです。青がマージンデット(+6ヶ月移動平均)、赤がS&P500を示しています(対数チャート)。相関性は一目瞭然ですね。

マージンデットと株価の相関性

しかしよく観ると、両者のピークやボトムは微妙にずれています。まず下段の図で近年の動向をチェックしてみましょう。この期間、S&P500の値動きには二つのピークが見て取れます。一つは2000年で背景にITバブル崩壊がありました。もう一つは2008年で、サブプライム問題からリーマンショックへ続く信用収縮が原因でした。マージンデットも連動してピークを形成していますが、株価よりも一足早く天井を打っていることが分かります。つまり、マージンデットは米株式市場にとって炭鉱のカナリアとして機能しているのです。

では中段の図で古い時期を見てみましょう。この期間、残念ながら同様の傾向は見て取れません。むしろ、株価の動きをマージンデットが後追いしているケースが多いようです。それでも1977年頃のように、株価が下げていてもマージンデット増加し続けていれば、いずれ株価も持ち直すといった傾向はあるかもしれません。

近年の2例だけを観て、マージンデットが天井を打てば数ヶ月後には株価も後を追う、と解説している記事を見ることがありますが、そうとも言い切れないことがもっと過去の事例をチェックすれば分かります。ただそれでも、現在のマージンデットは警戒すべき水準にあることは間違いありません。ちなみに、ダラス連銀のフィッシャー総裁はマージンデットが過去最高水準に達していた2014年2月、「私の経験からすると危険な兆候だ。株式相場が反転する可能性を示している」と述べています。FRBの関係者でさえ注目し警戒しているのです。

この原稿を書いている時点(2014年9月)で直近のマージンデットは次のようになっています(単位:100万ドル)。

| 1月 | 2月 | 3月 | 4月 |

| 451,298 | 465,720 | 450,283 | 437,155 |

| 5月 | 6月 | 7月 | 8月 |

| 438,547 | 464,311 | 460,231 | 463,018 |

2月に史上最高値を付けた後は減少しましたが、6月以降は盛り返してきています。結果的に2月の値を更新せずに再び減少に転じるのか、それとも史上最高水準を更新するのか、それは分かりません。ただ、投機熱が危険域まで高まっていることは確かですから、市場の心理を一気に冷ますような事件やファンダメンタルズの変化があれば、大きな節目を迎える可能性は常にあると言えるでしょう。

FXとマージンデット

では最後に、FXにマージンデットを活用する方法を簡単に触れておきます。まずマージンデットは月単位の集計で、発表も1ヶ月ほど遅れますから、短期的な売買にはあまり参考になりません。また為替相場と直接的な関係があるわけでもありません。ただ、米市場で投機熱がどれほど高まっているかを知ることができます。現在は加熱気味なわけですから、ヘッジファンドなどの投機資金が主導している通貨は巻き戻しが起こることに警戒が必要でしょう。

◎次のページ:ソロスチャート|前のページ:ヒンデンブルグ・オーメン