炭鉱のカナリヤ

炭鉱のカナリアとは、危険が迫っていることを知らせてくれる前兆のことです。その昔、炭鉱労働者はカナリアを籠にいれて坑道に入ったそうです。万が一有毒ガスが発生すると、人間よりも先にカナリアが察知して、さえずりが止むからです。ここから、危険の前兆を示すものを炭鉱のカナリアと呼びます。実際、地下鉄サリン事件の強制捜査がオウム真理教に対して行われた時、捜査員がカナリアを携行したそうです。

金融市場では、債券、株式、通貨、金、不動産などが相関性をもちながら動いています。これらのうちのどれかが変調をきたしたとき、それは他のアセットにとって炭鉱のカナリアになる可能性があります。FXを行う場合も、金融市場全般に目配りする必要があるということです。

為替相場における炭鉱のカナリア

では、為替相場における炭鉱のカナリアにはどんなものが考えられるでしょうか。候補になるものを揚げてみましょう。

- 金(ゴールド)

- 原油、鉄、銅などの商品

- ジャンクボンド、新興国の債券、米国の小型株

- VIX指数

この中に短期金利の動向は含まれていません。短期金利は直接に為替相場を動かす要因だからです。同じ意味でインフレ率やGDPなどのファンダメンタルズは除外してあります(これらについては「為替相場のファンダメンタルズ」をご参照ください)。

1.為替相場と金

ではまず金について見てみましょう。金は必ずしも先行指標とは言えませんが、ドルとは一定の逆相関関係が認められます。金が上昇するとドルは下落し、その逆も真なりという関係です。ただし円やユーロなどの特定ペアでは個別の事情に相場が左右されますので、ドルの総合的な価値を示すドルインデックスで見る必要があります。金もドル建ての価格が対象になります。詳しい説明は「ドルインデックスと金」をご参照ください。

逆相関の関係が認められるのであれば、一方を買って他方を売る取引には妙味があるということになります。実際、一部のヘッジファンドはそうした取引を行っているようです。では個人投資家はどうかと言うと、日本の居住者でも可能です。ドルインデックスはインターコンチネンタル取引所グループのニューヨーク取引所が上場しており、ドル建ての金はシカゴ商品先物取引所グループの電子取引部門が上場しています。海外先物を扱っている業者であれば、個人投資家もこの取引を行うことが可能かと思います。

2.為替相場と商品相場

原油、鉄、銅など商品価格の動向も前兆となります。これらの相場は世界的な景気動向を反映しますので、資源国通貨にとっては炭鉱のカナリア的存在です。例えば原油はノルウェークローネ(参考記事:ノルウェークローネの特徴)、鉄や銅は豪ドル(参考記事:豪ドルの特徴やブラジルレアルとの関係が深いのです。こうした通貨に投資する場合は、商品市況にも目を配る必要があります。FXだけでなく商品CFD(参考記事:CFD入門)や海外先物も扱っている業者だと、リアルタイムでそれらのチャートを見ることができます。また日経新聞の商品市況欄でたまにチェックしてみるのもよいでしょう。

3.為替相場とジャンクボンド等

ジャンクボンド、新興国の債券、米国の小型株はハイリスク・ハイリターンに分類されるアセットクラスです。これらにお金が流れるときは、金融緩和などでリスクアペタイトが旺盛になっているときです。ジャンクボンドや新興国の債券はリスクが比較的高いため、世界でもっとも安全とされる米国債よりも利回りは高くなります。両者の差はリスクのオンオフを示すバロメーターです。もし両者の差が縮小から拡大、または拡大から縮小へトレンドが変わると、それは金融市場の変化を示している可能性が高いのです。また、米国債利回りとドル金利の差であるTEDスプレッドの動向も参考になります。

米国小型株は代表的指数であるラッセル2000(Russell2000)の動向をチェックすればよいでしょう。同指数はICE-NYBOTに上場されているので、実際に取引することも可能です。なお、リスクオンのときに買われやすいのは新興国通貨、リスクオフのときに買われやすいのは円、スイスフラン、ドルなどです。

4.為替相場とVIX指数

最後にVIX指数ですが、恐怖指数という別名のほうが有名かもしれません。その名のとおり、市場参加者の警戒感が強まると数値は上昇します2014年前半は歴史的な低水準が続きましたが、リスクが過剰に取られている可能性があります。市場参加者のセンチメントを冷やすようなファンダメンタルズの変化には注意が必要です。VIX指数はCBOE(シカゴオプション取引所)で上場されています。

株式相場における炭鉱のカナリヤ

次に株式相場のカナリヤについても触れておきます。

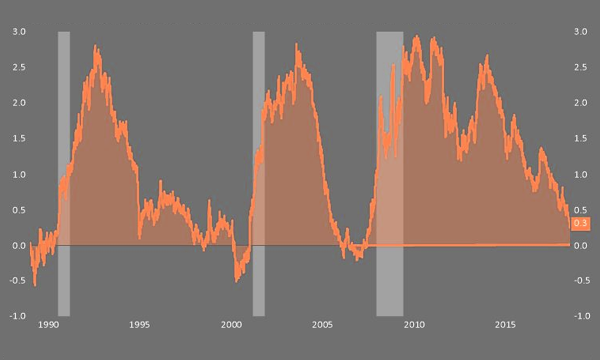

1.長短金利の逆転

よく知られているのは、米国における長短金利の逆転です。通常、先進国の金利は長期になればなるほど高くなります。これが稀に逆転して、短期金利のほうが高くなることがあります。この逆転現象は景気後退の前兆と言われています。これまでの経験則では、逆転現象が起こってから実際に景気が後退するまでは1年から2年程度。実際に不景気になれば企業業績が悪化するので、株価も軟調な局面を迎えます。ただし株価は景気に先行するとも言われるので、「逆転現象→株式相場がピークアウト→景気後退」という順番かもしれませんが。米国株が弱気相場に入れば、世界中の株式相場が追随することは言うまでもありません。なお、短期金利はFFレートや1年もの米国債、長期金利としては10年もの国債の利回りが使用されます。詳しくは「イールドカーブ」をご参照ください。

●金利差と景気後退期●

2.その他

米国長短金利の逆転以外にも以下のようなものがあります。

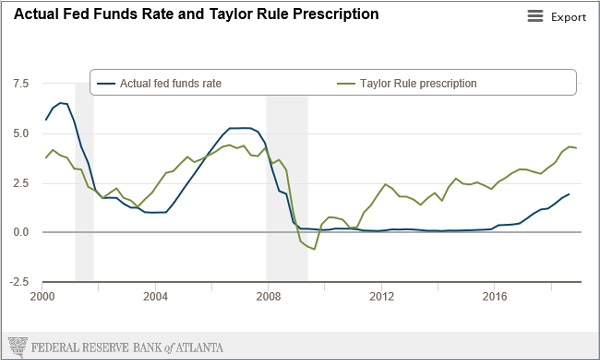

- テイラールールによる適正水準と現実FFレートの逆転…テイラールールはFFレートの適正水準に関する一つの理論です(実際にFRB(連邦準備制度理事会)がこの理論に従ってFFレートを決めているわけではありません)。通常、テイラールールに従って求めた値は、現実のFFレートよりも高くなる傾向があります。しかしこれが逆転すると、政策金利がオーバーキルの状態になっている可能性があり、経験則上、米景気は近い将来に後退局面を迎えます。

- 実質短期金利と潜在成長率の逆転…実質短期金利はFFレートから期待インフレ率を引いたものです。米国の潜在成長率は2%程度と言われるので、実質短期金利がこれを上回ってくると注意が必要です。

●ルール算出値と現実レート及び景気後退期●