FXとリスクリバーサル

リスクリバーサルとは

リスクリバーサル(Risk Reversal)はオプション取引における用語ですが、市場参加者の相場観や心理状態を示す指標と考えられています。為替相場においても、エコノミストが市場分析を行う際に参照することが多く、FXを行ううえで知っておきたい知識の一つです。

オプションの価格であるプレミアムは、権利行使価格、満期日、デルタなどの条件が同じであれば、理屈としてはコール(買う権利)もプット(売る権利)も同額になるはずです。ところが、実際の市場では同じではありません。これは、市場参加者の将来に対する警戒感がプレミアムに反映されるためです。この差のことをリスクリバーサルと言います。

リスクリバーサルの効用

為替市場の参加者や取引の目的は様々ですが、日本ではこれまで輸出業者のドル売り需要が強かったことや、ドルのほうが高金利だったことなどから、ドルコールよりもドルプットのプレミアムが高くなる傾向でした。しかし、何らかの要因で大幅な円高が警戒される状況になると、リスクリバーサルの数値はさらに拡大することになります。こうした動きから、市場参加者の警戒感の度合いを読み取ることができるわけです。

具体的には、ドル円の場合、相場が安定している局面では−1%〜−2%(価格差の比率)に収まっていることが多いのですが、円高警戒感が高まると−5%超に拡大することがあります。リーマンショック時の円高局面では一時的に−10%を越えたこともありました。

リスクリバーサルは元来ヘッジに対するニーズの強さを表すものであり、また足元の状況に影響を受けて変動します。ゆえに、必ずしも将来の為替相場を暗示する性質のものではありません。それでも市場心理を読み取るうえでは有効な指標ですから、知っておいて損はありません。ただ、リスクリバーサルは実際に取引されているオプションのプレミアムから算出されるものなので、一般の個人投資家がリアルタイムで入手することは困難。ですので、日頃のFXで活用することは残念ながらできません。そこで、市場参加者の相場観を見る指標としては、コミットメンツ・オブ・トレーダーズを利用するとよいでしょう。こちらは誰でも情報を入手することができます。

リスクリバーサルの補足説明:リスクリバーサルとボラティリティー・スプレッド

ボラティリティー・スプレッド

理屈としては同じであるはずのプレミアムに差が生じるのは、インプライド・ボラティリティーに差があるためです。このインプライド・ボラティリティーは、相場がどの程度変動するのかを予想した値ですから、それだけでは上昇か下降かは問いません。しかし、コールとプットの間に存在するボラティリティー・スプレッドこそ、上昇と下降のどちらに市場のバイアスがかかっているかを示しているわけです。

オプション取引としてのリスクリバーサル

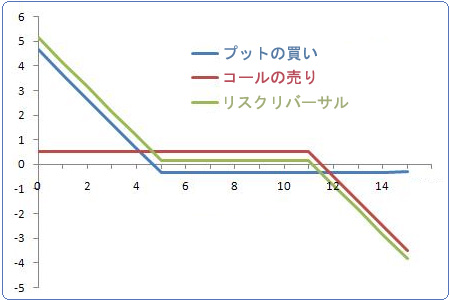

リスクリバーサルは、もともとはオプション取引の一手法に付けられた名称です。具体的には、満期日とデルタが同じで権利行使価格が異なるアウトオブザマネーのコールとプットの反対売買を同時に行う取引を指します。組合せとしては「コール売り+プット買い」か「コール買い+プット売り」になりますが、受取るプレミアムのほうが支払うプレミアムよりも高いように組みます。

このため、上図のように、相場が一定範囲に収まっていればプレミアムの差が収入となります。範囲を超えた場合は、利益または損失がその動きに応じて拡大します。この取引で得られるプレミアムの差が、ボラティリティー・スプレッドを示しているわけです。なお、指標としてのリスクリバーサルは、一般的に満期日=1ヶ月、デルタ=25%を標準として算出されます。