アジア通貨危機

アジア通貨危機は、1997から98年にかけてアジア新興国の通貨が急落した歴史的事実のことです。アジア通貨危機の前、高成長を維持していた東南アジアや東アジアの国々は、自国通貨のレートを米ドルに連動させるペッグ制を採用していました。しかし、1995年頃から米国が「強いドル政策」を採用したことから、これらの国々の通貨が割高になる一方、通貨高の影響で輸出が鈍化し、高成長への期待が揺らぐようになりました。

それに目をつけたのがグローバルマクロ系のヘッジファンドでした。まず標的となったタイバーツが1997年5月に急落し、7月には変動相場制へ移行。その後、インドネシア、韓国、マレーシア、フィリピン、香港などでも通貨危機に見舞われ、各国の経済は大きな打撃を受けます。アジア通貨危機はさらにロシア危機、ブラジル危機へとつながっていくことになります。そのなかで、著名なヘッジファンドだったLTCMの破たんが発生し、一時は世界的な信用収縮へ発展する危機を迎えます。

結局、タイ、インドネシア、韓国の三国はIMF(国際通貨基金)からの融資を受ける代償として、国際監視体制のもとに事態の収拾をはかります。その結果、98年後半頃からはようやく為替相場も安定しますが、この時IMFが実施したプログラムについては様々な問題点も指摘されています。

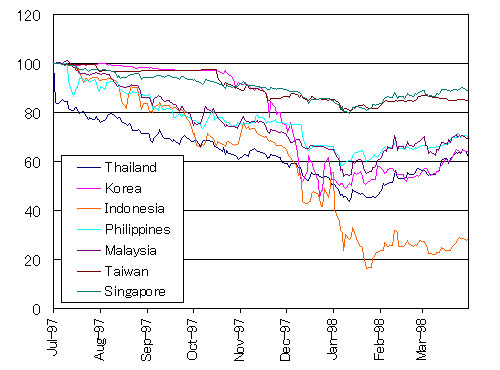

上図はアジア通貨危機における為替相場の推移です。もっとも下落の激しかったインドネシアルピーは一時、危機発生前に比べて5分の1以下まで暴落しています。FXで売りの建玉をとっていれば、さぞ大きな利益を手にすることができたことでしょう。