フォーメーション分析

フォーメーション分析(Formation Analysis)はチャートの中に出現する一定の形状を見つけ、過去の経験からその後にどう動くかを判断する手法です。つまりチャートのすがた形(フォーメーション)自体に注目した分析手法です。具体的には、主に二本のトレンドラインを補助的に使って、チャートの形状をパターン化します。

- フォーメーション分析と同様の分析手法にパターン分析があります。両者は時に同義で用いられることもありますが、ここでは特に2本のトレンドラインを使った分析にスポットを当てます。パターン分析については次のページで詳しく解説します。

この手法の狙い目は、もちあいを視覚的にとらえやすくすることです。もちあいというのは、為替相場が一定レンジの中で往来している状態をいいます。相場格言の中でも特に重要な金言に『もちあい放れにつけ』というのがあるように、もちあいを発見することは重要なテクニカル分析の一つと言えます。

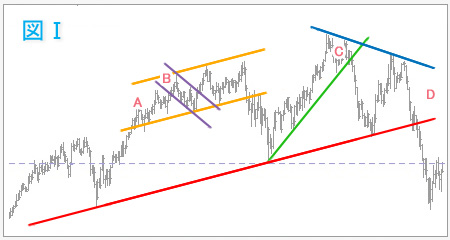

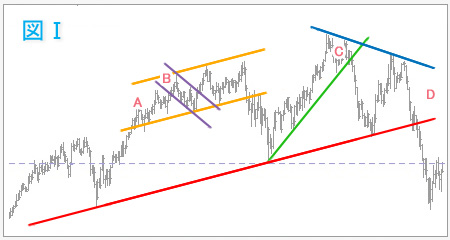

上のチャートの中には、フラグ型やペナント型などの典型的なフォーメーションがいくつか現れています。以下、それらについてご説明します。

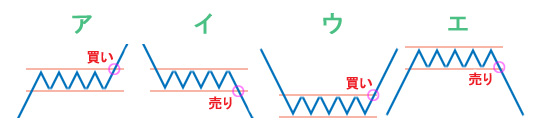

水平フラグ型

もちあいの典型的なパターンは、上図のように二本の水平線の間に収まっている場合です。このような形状を水平フラグ型または単にフラグ型といいます。ア・イは中段でのもちあい、ウは底値圏、エは天上圏でのもちあいです(結果として分るのであって途中では分りませんが)。水平線に挟まれた間をボックス圏、バンド、チャネルなどといいますが、これを抜けた時が新規に建玉を仕掛けるチャンスになります(![]() の部分)。

の部分)。

なぜチャンスになるのか?。もちあいでは、売り方と買い方の力が均衡していますが、放れ(ブレークアウト)はこれが崩れたサインだからです。水平フラグ型のもちあいでは、たいていの場合、相場の動きが一服して様子見気分が強まっています。売り方・買い方がにらみ合っているわけです。そこへどちらかに有利な材料が出たり、仕掛け的な注文が出たりして、バランスしていたシーソ-がどちらかに傾きます。もちあい放れはそれを示唆しているということです。

上昇フラグ型、下降フラグ型

フラグ型のバリエーションとして、バンドが上昇している場合や、下降している場合もあります。それぞれ上昇フラグ型、下降フラグ型といいます。名称を覚える必要はありませんが、そういう形状ももちあいの一種で、チャンスになりえることは覚えておきましょう。図Ⅰを見てください。黄色の線に挟まれたAの部分は上昇フラグ、紫の線で挟まれたBの部分は下降フラグになっていて、抵抗線を抜けたところがチャンスになっています。

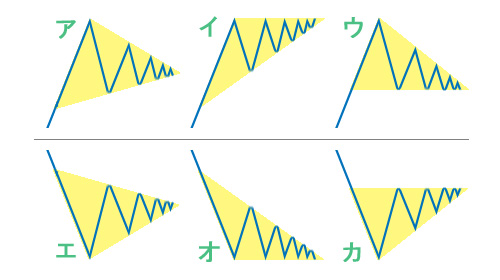

ペナント型(三角もちあい)

ペナント型は水平フラグ型と同じくらい、あるいはそれ以上に重要なサインです。これは、もちあいの形状が上図のように三角形をしている場合で、三角もちあいとう呼称のほうが一般的です。A~Cは上昇してきた相場が三角もちあいになった場合、D~Fは下降してきた相場が三角もちあいになった場合です。典型的なパターンは、ア・エのように、高値が徐々に切り下がり、安値が徐々に切り上がりながらもちあっている場合。バリエーションとして、イ・カのように上値が水平の場合や、ウ・オのように下値が水平の場合もあります。いずれの場合も、三角形の先端から放れたときがチャンスとなります。また、これら以外にもダイアゴナル・トライアングルと言われる珍しいパターンもあります。

図Ⅰでは青い線と緑の線に挟まれたCの部分が該当します。また、青い線と赤い線に挟まれたDの部分も、早めに下抜けていますが、三角もちあいを連想させる形状をしています。

【関連記事】