移動平均

移動平均とは

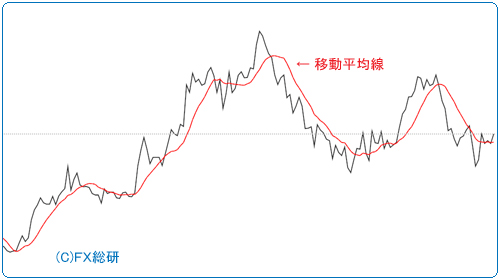

移動平均(Moving Average)というのは、一定期間のレートの平均値を求め、その値を計算期間の最後のところにプロット(描画)して、順次つないでいくものです。下図では黒線が日々の終値、赤線が移動平均です。

例えば、10日移動平均であれば、本日を含めた過去10日間(もちろん取引の行われた日)における終値の平均値を求め、それを本日の値とします。翌日は、翌日から過去10日間の平均値を求めます。つまり、最新のデータが加わると同時に一番古いデータが落ちるわけで、そのために”移動”平均と呼ばれるわけです。日足でも週足でも時間足でも、要領は同じです。具体的な計算期間ですが、一般的によく用いられる数字をあげておきましょう。

- 日足 … 5、9、10、21、25、50、75、100、150、200など

- 週足 … 13、26、52など

日足の5は1週間、21は1ヶ月、200は1年の近似値(取引日数ベース)、週足では52が1年の近似値(カレンダーベース)と言えますが、説得力のある根拠というほどではありません。これらの数字が使われるのは、経験則的に市場参加者の多くが使用し、取引の参考にしていると思われるからです。個人の好みによるところも大きく、それほど厳密なものではないのです。

移動平均はもともと統計などで広く使われている手法ですが、グランビルが相場分析にも応用して以来、もっとも一般的なテクニカル分析の一つとなっています。もちろん、為替相場の分析にも有効で、FXには欠かせないノウハウです。英語では Moving Average といい、MAと略されることもあります。

1.移動平均の意味するもの

移動平均が基本的に意味するものは、市場全体における平均的な取引コストです。つまり、過去の一定期間で、全ての市場参加者が売ったり買ったりしたコストの平均値を示しているわけです。もちろん、通常は終値で計算しますし、取引量は考慮されていないので(考慮したバリエーションもありますが)、おおよその目安でしかありません。ただ、○日移動平均をその日の終値が上回っていれば、過去○日間に取引した市場参加者のうち買い方は儲かっており、売り方は損をしている状態だと言えます。

2.移動平均の傾き

移動平均は、価格動向の傾向を見るのに適した分析手法です。移動平均が上向いていれば、相場は上昇傾向にあり、下向いていれば、相場は下降傾向にあります。また、その角度が価格変動のスピードを表し、角度が急であればあるほど、急上昇または急降下しているわけです。もちろん、移動平均を見ずとも、相場が上昇中か下降中かは判断できますし、そのスピードもおおよそつかめます。ただ、移動平均は細かい動きを排除して見やすくしてくれます。為替相場は山と谷を形成しながら推移していきますが、そうした波動を視覚的にとらえやすくなるわけです。

移動平均の傾きで注目すべきポイントは、その変化です。基本的な考え方はこんな感じです。

| 移動平均の傾き | 対処 |

| 下降→水平→上昇へと変化 | 基本方針を押し目買いに転換 |

| 上昇→水平→下降へと変化 | 基本方針を戻り売りに転換 |

3.移動平均の遅行性

移動平均で注意したいのは、為替相場を後追いする性質だということです。傾きの変化は相場の動きに遅れて現れます。ですから、ある程度トレンドが続く場合には有効な分析手法であるものの、相場の変動が急な場合はついていけません。計算期間を短くすると反応は早くなる一方で、次第になめらかな動きが損なわれていきます。そこで、複数の移動平均を組みあわせて使うという方法があります。次のページでは、2本の移動平均を使う場合をご紹介します。

移動平均の見方

ここからは、2本の移動平均を組み合わせて、その傾きや位置関係から為替相場を分析する方法をご説明します。

1.傾きのパターン

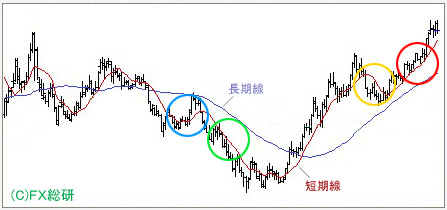

まず、移動平均の傾きについて考えると、以下の四つのケースがあります。それぞれどんな状況が想定されるか簡単に整理しましょう。

移動平均の傾き |

想定される状況 |

|

| 長期線 | 短期線 | |

| 上昇 | 上昇 | 為替相場が継続的に上昇トレンドを描いている場面。買い方は利食いの機会をうかがうチャンスかもしれない。 → 赤の丸 |

| 上昇 | 下降 | 上昇トレンドにおける調整局面でよく見られる。または為替相場が大勢下降に転じる前兆かもしれない。 → 黄の丸 |

| 下降 | 上昇 | 下降トレンドにおける調整局面でよく見られる。または為替相場が大勢上昇に転じる前兆かもしれない。 → 青の丸 |

| 下降 | 下降 | 為替相場が継続的に下降トレンドを描いている場面。売り方は利食いの機会をうかがうチャンスかもしれない。 → 緑の丸 |

実際の為替相場では様々なケースが考えられますので、上記のように単純ではありませんが、基本的なとらえ方として参考にしてください。

2.位置関係のパターン

複数の移動平均を組み合わせる場合は、傾きだけでなく位置関係も重要なヒントになります。以下はそのごく基本的な見方です。

| 長期線と短期線の 位置関係 |

価格 | 状況 |

| 短期線が長期線より上にある場合 | 価格が短期線の上にある | 為替相場が最も強い状況。買い方は利食いの機会をうかがうチャンス。 |

| 価格は長期線と短期線の間にある | 上昇トレンドにおける調整局面。押し目買いのチャンスか。 | |

| 価格は長期線の下にある | 上昇トレンドの変調を示唆。トレンド転換の可能性も。 | |

| 短期線が長期線より下にある場合 | 価格が短期線の下にある | 為替相場が最も弱い状況。売り方は利食いの機会をうかがうチャンス。 |

| 価格は長期線と短期線の間にある | 下降トレンドにおける調整局面。戻り売りのチャンスか。 | |

| 価格は長期線の上にある | 下降トレンドの変調を示唆。トレンド転換の可能性も。 |

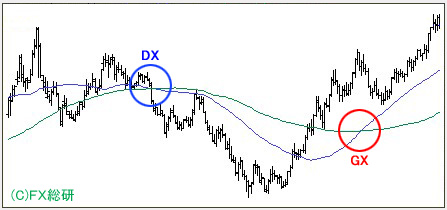

3.ゴールデンクロスとデッドクロス

移動平均の位置関係では、2本の線がクロスする現象も注目ポイントと言われます。短期線が長期線を下から上へ突き抜けるのはゴールデンクロス(赤○の部分)、上から下へ突き抜けるのをデッドクロス(青○の部分)といいます。一般的にゴールデンクロスは買い、デッドクロスは売りのサインとされます。ただ、移動平均には遅行性という大きな難点があるため、クロスした後にある程度のトレンドが出ないと、有効なサインとはなりません。特に、ボックス相場のとき、単純にクロスのタイミングで建玉すると、最悪の結果になってしまうこともあります。その点に留意したうえで、以下の見方を参考としてください。

| クロスの種類 | 長期線 | 見方 |

| ゴールデンクロス | 下降中 | 下降相場の一時的な戻りである可能性も考えられる。 |

| 下降から水平または上昇に転換 | 為替相場が大勢的に上昇局面へ転換した可能性が高い。 | |

| デッドクロス | 上昇中 | 上昇相場の一時的な押し目である可能性も考えられる。 |

| 上昇から水平または下降に転換 | 為替相場が大勢的に下降局面へ転換した可能性が高い。 |

- 移動平均のクロスについては次のページ(移動平均のクロス)でさらに詳しく解説します。

4.移動平均を支持線・抵抗線と見る手法

移動平均は傾斜や位置関係を見ることが基本ですが、その他に下値の支持線や上値の抵抗線として使うこともあります。確かに、特定の移動平均がそうした働きをしているケースは珍しいことではありません。ただ、どの計算期間が有効かということは一概には言えません。10日線や13週線などよく利用されるものはありますが、決定打というわけではないのです。そこで、複数の移動平均に囲まれた帯を支持帯・抵抗帯ととらえる方法があります。

これらのエリアには幅がありますから、どこで仕掛けるかが問題になってきます。押し目買いの場合なら、エリアの下限に近いほど安全性は増しますが、そこまで下がらない可能性もあります。そこで、エリアの上限から下限までを3分割し、買い注文を3回に分けて入れる手法があります。このとき、3回目の注文まで入ったとして、最大のレバレッジが6倍程度になるように資金を配分します。均等に配分する場合もあるますし、傾斜配分する場合もあります。例えば以下のような具合です。1ドル=110円として、資金を110万円もっているとしましょう。

| 相場への確信 | 作戦 | 1回目の 買い |

2回目の 買い |

3回目の 買い |

合計 建玉 |

|

| 1回当りの 注文数量 |

強くも弱くもない場合 | 均等買い | 2単位 | 2単位 | 2単位 | 6単位 |

| 比較的強い場合 | 下り傾斜買い | 3単位 | 2単位 | 1単位 | ||

| 比較的弱い場合 | 上り傾斜買い | 1単位 | 2単位 | 3単位 |

5.移動平均を支持帯・抵抗帯として使う場合の留意点

上記のような作戦をとっても、2回目の水準まで届かず1回目で終わる場合もあります。逆に3回目の水準も下抜ける場合があります。相場は思うようにはいきませんが、次の点に留意すればだましもある程度回避できます。

- 為替相場のトレンドが若い時には有効なことが多い。一方、若いとは言えない状況ではだましが増える。相場が若いかどうかは、上昇(または下降)に転じてからの日柄や波動分析|為替市場がファンダメンタルズをどれだけ織り込んだいるかを推測することなどで判断する。

- 当然ながらトレンドのないランダムな相場では役に立たない。やはりファンダメンタルズ分析が重要。何か大きな要因が出て、強材料と弱材料のバランスが崩れている通貨が狙い目となる。特に目立った要因もなく、方向性の見えない通貨はうま味がない。

◎次のページ:移動平均のクロス