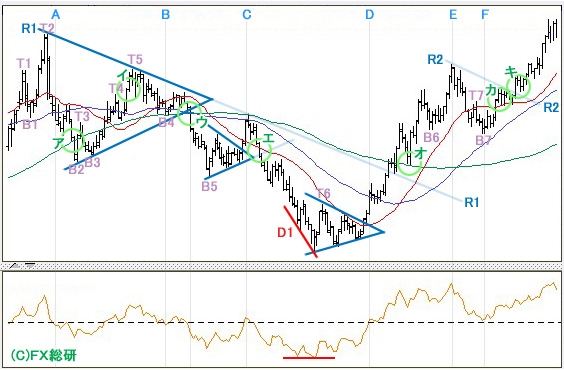

テクニカル分析の事例解説

このページでは、トレンドライン|移動平均|フォーメーション分析|RSIといったところを使って、チャートを分析してみます。他にもテクニカル分析の手法はいろいろありますが、一つの参考事例としてご覧ください。左側から順番に見ていきましょう。

- Aで示した日は、上昇していた相場が下落し、RSIが50水準まで下がってきたので、押し目買いのチャンスとも考えられます。しかし、チャートでは隠れていますが、この相場は既にかなり上げており、そこから急落商状となっています。また、直近の谷(B1)をわずかながら割っており、下げトレンドに転換した可能性も考えられるので、ここは見送りの場面です。

- アのポイントは、相場が下値支持帯(移動平均で囲まれた帯の部分)の下限まで下がってきており、買いを検討する場面です。しかし、それだけでは十分とは言えませんし、相場が若くないという理由もあって、ここは見送りです。

- 次に、B3がB2を下回らないまま、直近の山であるT3を相場が上抜いたことは注目に値します。T2からB2にいたる下げ局面が終わった可能性が高いからです。ただ、すぐ上に上値抵抗帯(移動平均で囲まれた帯の部分。相場の位置によって下値支持帯から上値抵抗帯へ変わります)の上限があるので、まだ様子見が妥当です。実際その後は上限付近でもみあいとなります。しかしイのポイントで長い陽線がT4を上抜き、完全に上値抵抗帯を抜けた感じです。一両日の短期勝負なら、ここで買い建ててもよいでしょう。ただし、①相場が若くないこと、②B2の下げが深かったこと、②T1の水準が戻りの目途として意識されること、などから中長期のポジションを建てるのは避けるべき場面です。

- Bで示した日は、相場が移動平均の下限まで、RSIが50水準まで下げていて「買いはどうだろう」と考える場面です。しかしここも、①戻りがT1の水準で止められたこと、②移動平均が横ばいに転じつつあること、③R1の上値抵抗線が意識されること、などから見送ります。

- ウのポイントは、売りの仕掛け時としては非常に魅力的です。①三角もちあいを下放れていること、②それが長い陰線によってなされていること、③T5を上回らずにB4を下抜いていること、④長期移動平均が上昇から横ばいに変化していること、⑤短期線が下降し始めた状況でデッドクロスが起ころうとしていること、⑥下値支持帯を下抜けている(すなわち下値抵抗が減少する)こと、⑦RSIが完全に50以下のエリアに入っていることなど、多くの売りサインが重なっているからです。これだけの状況ですから、売り仕掛けのポイントとなりますが、最初から予定建玉(資金いっぱいに建てる満玉の意味ではありません。レバレッジが3~5倍になる水準のことです)までいっきに建てることは避けるべきです。その3分の1か2分の1程度にとどめておくべきでしょう。

- その後に相場が下落した後、小さな三角もちあいが形成されます。これを上抜けたところは買いのサインの一つですが、すでに相場は大勢下降局面に入っているので(T5がT2を上抜けなかった状況でB5がB2を下回っいる)買ってはいけません。結果的に小幅利食えていますが、大した額ではありません。

- Cで示した日は、ウのポイントに続いて2回目の売り出動場面となります。理由として、相場が大勢下降と判断される状況で、①相場が上値抵抗帯の上限まで戻ってきたこと、②上値抵抗線R1に達したこと、③RSIが50水準まで戻ってきたこと、④3本の移動平均は全て下降中で上から長期・中期・短期の順に並んでいること、などです。こうした状況を考え、ここは売りを仕掛けます。

- エのポイントは、三角もちあいで引いた下値支持線を相場が下抜いている場面です。上値抵抗帯の下に出た場面でもあります。Cで機会を逃してしまった場合のセカンドチャンス、あるいは売り乗せのチャンスになります。

- 相場はD1でダイバージェンスを見せ、底入れの兆候をうかがわせます。さらにその後に三角もちあいが形成され、結果として上放れますから、底入れした可能性がかなりの程度で考えられます。ただ、T6や移動平均など抵抗となりそうな上値があります。慎重にいくならここは見送ります。

- Dは一応戻り売りを考えてみる局面です。RSIが50水準に戻ってきており、移動平均の抵抗帯の中でもあります。しかしここは、上にあげた理由で、すでに相場が底打ちしている可能性が考えられます。また、日柄的にもすでに若くありませんし、波動もT2から三つの波動を形成しています。ここであえて売り向かう必要はありません。

- オのポイントは買いのチャンスです。次の理由から、チャート前半の下げ相場が終了し上昇相場へ転換していることが確認できているからです。①相場が長期線を勢いよく上抜いていること、②短期移動平均はもちろんのこと、中期移動平均も上昇に転じてきたこと、③上値抵抗線R1を上抜いていること、④RSIが完全に50以上のエリアに入っていること。このため、基本方針も押し目買いに転換していますので、最初の押し目は買い出動となるわけです。なお、仕掛けのタイミングとしては、次の候補が考えられます。①下値支持帯の上限水準(すなわちオのポイント)、②上値抵抗線R1の水準、③短期線の水準、④下値支持帯の下限水準。ここはまだ相場が若いので、積極的にオで買いを入れますが、やはり予定する建玉数の3分の1程度にしておきます(結果的にここで買い仕込みは完了します)。

- Eで示した日は、RSIが70を超えています。テクニカル分析の入門書などでは『買われす過ぎのサインで売りのチャンス』などと解説されている状況です。しかし、利食いの売りならOKですが、新規で売り建ててはいけません。大勢に向かう(反対の玉を建てる)ことは相場でもっともやってはいけないことだからです。この例では、結果的に下げており、新規で売っても利食えています。しかし、これだけ勢いのある上昇相場ですから、浅い押し目で終わっても何ら不思議ではありません。くれぐれも大勢に向かってはいけないということを肝に銘じておくべきです。

- Fは再び買いのチャンス到来です。底を打って上昇してきた相場が、本格的な調整局面を迎えたからです。ただ、Fの前に下値支持帯の上限(短期線の水準)で買い出動すべきか考えるところです。しかし、大底からすでにかなり上昇していること、RSIが70台をつけていることなどから、相応の調整になる可能性を考慮する必要があります。そこで、RSI50水準までは見送りの判断とします。そして、RSI50水準のFで買い出動します。ただ、B7がわずかながらB6を下回っており、実際には決断ができないかもしれません。その場合は、T7を上抜き下値支持帯も抜けたカや、短期的な上値抵抗戦R2を抜いたキのポイントがチャンスとなります