ボリンジャーバンド

ボリンジャーバンドとは

ボリンジャーバンド(Bollinger bands)は、移動平均に統計の手法を加えて考案されたテクニカル分析です。統計の手法というは価格の変動率と標準偏差のことで、一定の確率で想定される値動きの範囲を視覚化したものがボリンジャーバンドです。

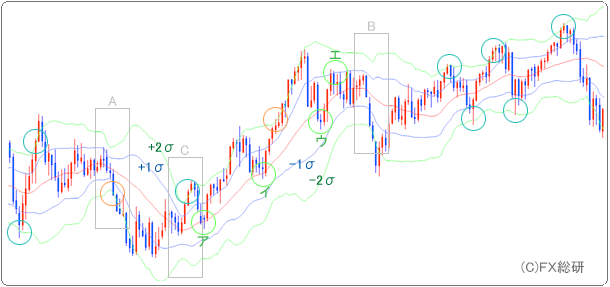

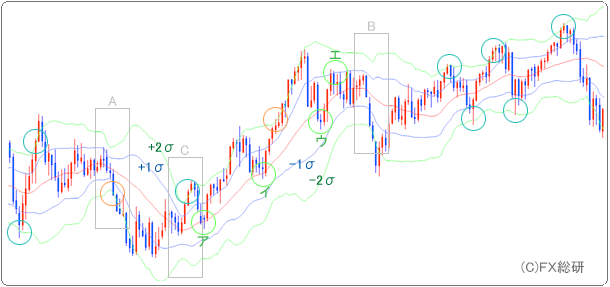

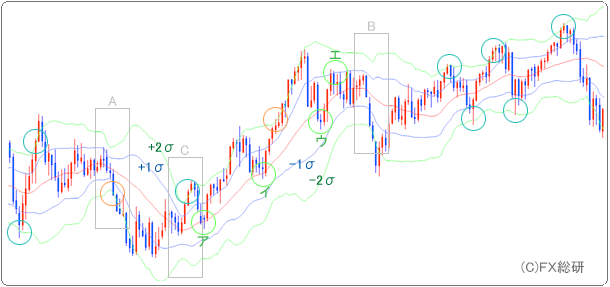

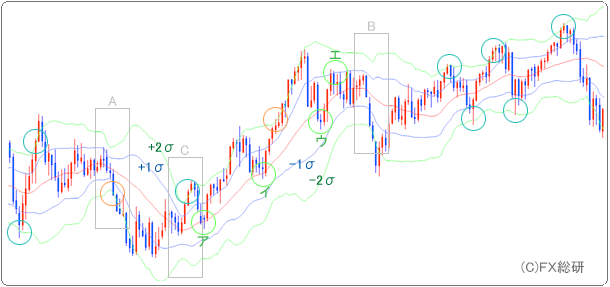

具体的には、まず一本の移動平均系を引いて(図の赤い線)、これをバンド(おび)の中心線とします。移動平均の計算日柄に決まりはありませんから好みで設定してかまいませんが、開発者のジョン・ボリンジャーが21日線を使用したので、通常はこれが標準となります。

次に中心となる移動平均の上下それぞれに1本から3本程度の線を追加して(図では2本×2)、バンドを形成します。ボリンジャーバンドでは、中心線を挟んだ上下2本の線が必ず対になります(図では青い線どうし、緑の線どうしが対になっています)。対となった線の中心線からの距離は同じで、上のほうをアッパーバンド、下のほうをロワーバンドと呼びます。これらの線は偏差値を計算するやり方と同じ方法で計算されたもので、それぞれ次の意味を持っています。

- 内側のバンド(青い線)…このバンドの間に終値が収まる確率は68.3%である。

- 外側のバンド(緑の線)…このバンドの間に終値が収まる確率は95.5%である。

すなわち、為替相場が内側のバンドからはみ出す確率は31.7%で、外側のバンドからはみ出す確率はわずか4.5%しかないというわけです。あくまで統計上の計算ですが。もう少し詳しいお話しをすると、緑の線のさらに外側にもう一組の線を引くこともあります。このバンドの間に相場が収まる確率は99.7%です。3本の線を引いた場合、内側のバンドから順に±1σ、±2σ、±3σと表記します。σは「シグマ」と読み、標準偏差のこと。±1σは第1標準偏差、±2σは第2標準偏差、±3σは第3標準偏差です。

ボリンジャーバンドは、移動平均を中心にバンドを形成するという意味ではエンベロープと似ています。違いは、ボリンジャーバンドのほうは変動率を加味しているので、バンドの幅が縮小したり拡大することです。エンベロープでは、バンドの幅は常に一定です。

ボリンジャーバンドの使い方1

では次に、ボリンジャーバンドの使い方を見ていきましょう。最もシンプルな使い方は、相場が上下に振れた場面で逆張りする方法です。±2σの外側にはみ出す確率は4.5%しかないので、もしそういうケースがあれば、バンドの内側に戻るはずだと考えるわけです。図を見ると、水色の円の部分ではその日か翌日には相場がピークアウトしていますから、確かに有効な手法になっています。

ただし、この使い方が有効なのは、レンジ相場のようにあまり相場に勢いがない場面です。このときのボリンジャーバンドは、バンドの幅が安定していて、中心線(移動平均)の傾きもさほどありません。そうした状況であれば、バンドの外にはみ出した相場が中心線にむかって戻ってくる可能性は高くなります。

逆に、相場に強いトレンドが出ている場面や、揉みあいから放れた場面では通用しないことも少なくありません。図のオレンジ色の円の部分がそうです。これらの場面ではトレンドに勢いがあるので、±2σのラインにそってその後も流れが継続しています。ボリンジャーバンドのベースになっているのは移動平均ですが、移動平均の弱点は遅効性の指標だということです。常に相場に一歩遅れているわけです。そのため、相場に勢いがあるとだましが出てしまうのです。

開発者自身も「バンドからはみ出すことはシグナルにはならない」と言っています。テクニカル入門書でボリンジャーバンドが取り上げられる場合、まずこの「バンドからはみ出す」という現象から説明されることが多いのですが(このページもそうですね)、ボリンジャーバンドの真髄ではない点を理解しておく必要があります。ただ、比較的高い確率で有効な手法なので、必ずストップロスを置くことと、相場つきの変化(例えばサプライズのある材料が出ていないかとか、揉みあい放れになっていないか等)に気をつければ、一定の成果は得られる手法ではないかと思います。

ボリンジャーバンドの使い方2

では次に、ボリンジャーバンドの本命の使い方をご説明します。それはボラティリティ・ブレークアウトと呼ばれる手法です。上記の使い方1とは反対に、順張りの売買手法に有効な使い方です。ボリンジャーバンドの大きな特徴は、相場の動きがおとなしいときにはバンドの幅が狭まり、相場の動きが激しいときにはバンドの幅が広がることです。バンドの幅がくびれたように狭くなり、そこから急激に広がる場面は相場が静から動へ変化することを示唆しています。これがチャンスになるのです。

具体的には、バンドの幅が狭くなってきたら値動きに注目し、終値が±2σをはみ出したら、素直に相場に追いていきます。もしうまくトレンドが発生したら、トレーリングストップ注文などを使って、とことん利益を伸ばします。

図ではAの部分がそうです。結果としてあまり大きなトレンドにはなっていませんが。Bの部分も典型的ではないものの、やや該当するパターンになっています。いずれも、相場が動きだす前のある程度の期間、±1σバンドの間で揉みあいが見られます。こうした状況からどちらかに相場が振れたときは注目すべき場面になります。Cの部分もくびれが出ていますが、その前の揉みあい期間が短いですね。ただ、Cでは一旦+2σで押し返されるものの、その後の長いトレンドの起点となっています。これを生かす手法について次にご説明します。

ボリンジャーバンドの使い方3

ボリンジャーバンドにはバンドウォークと呼ばれる使い方があります。これも順張りの手法で、ボリンジャーバンドを使って連続的に押し目買い・戻り売りを行うのです。

相場に明確なトレンドがある場合(つまり中心線の傾きが強い場合)、中心線と±2σライン、あるいは±1σラインと±2σラインの間で上下動を繰り返しながら、価格が上昇(下降)していくことがあります。図ではグリーンの円のアとイが絶好の押し目買いのポイントとなっています。利食いは大きな陽線が出て+2σ以上で引けたとき、あるいは+1σを割ったときなどが候補になります。しかし、強いトレンドもどこかで終了するもの。そのサインになるのが、ウのように中心線を大きく割り込んだり、エのように+1σが上値の抵抗に転じたりした場合です。

ボリンジャーバンドでは、このバンドウォークを捕まえることが最高の成績につながります(ボリンジャーバンドに限った話しではありませんが)。バンドのくびれで連続陽線(陰線)が出現して±2σラインを終値で超え、さらに次の押し目(戻り)で±1σラインや中心線が支持線(抵抗線)として働く。中心線の傾きも強い。そういう場面はトレンドの継続を前提としたストラテジーを組んでいく場面と言えるでしょう。

FXとボリンジャーバンド

為替相場は常に上下動を繰り返していますが、週足や月足で見ると、一定の方向性を持って動いていることが多いと言えます。これは、市場参加者が多種多様で(特に主要通貨では)、短期から長期まで多様な売買方針が交差しているからでしょう。リーマンショックのような大きな材料がでない限り、相場が押し目・あや戻しもなく一方向に動き続けるということはありません。そういう面からすると、FXでは使い方の2や3を駆使しながら、小刻みに利益を積み重ねていく方針が、ボリンジャーバンドの有効な利用方法ではないでしょうか。