トレンドの転換を判断する方法

為替相場はトレンドの判断が重要

為替相場は二つの通貨の交換レートであり、相対的な価値を示すものです(参考記事:為替相場の特徴)。そのため、絶対的な価値の尺度というものがありません。株の場合はPER、PBR、ROEあるいは配当利回りなどで、ある程度その株が買い時かどうかの判断ができます。そのような尺度のない為替相場の場合、売買の判断にはトレンド(相場の方向性)の観察が非常に重要となります。また、為替相場は株式相場に比べてトレンドが出やすい傾向があります。

FXで利益をあげるためには、トレンドの転換をなるべく早く察知すること非常に重要です。トレンドが転換したと判断したら、売買方針も転換します。それまでの戻り売り方針から押し目買い方針へ、逆に押し目買い方針から戻り売り方針へという具合です。そして、建玉のチャンスを待つのです。ただトレンドの判断は、拙速に判断するとだましだったということもあり、見極めは非常に難しいところです。このページでは、トレンドの転換を判断するノウハウについてテクニカル分析を中心にご案内します。

天底からの乖離による判断

トレンドの転換を判断するもっとも単純明快な方法は、安値・高値からどれくらい戻したかを見ることです。長期的なトレンドを測る場合は、一般的に20%の値幅を目途にする場合が多いようです。例えば最安値から20%相当の値幅分上昇したら、その相場はすでに上昇トレンドに入っていると判断するわけです。逆に20%を超えないうちは、まだ下降トレンドが継続している可能性が高いと考えて、戻り売りや様子見といったストラテジーを取ります。

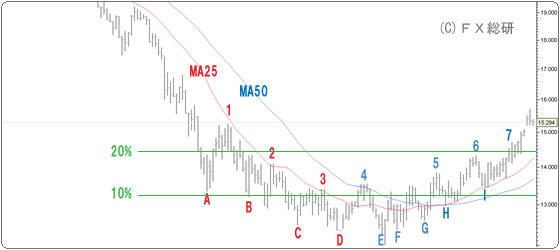

図はある通貨ペアの日足ですが、緑の水平線が底値Dからの10%ラインと20%ラインです。4で一気に10%ラインを超えていますが、20%ラインの突破は7まで待たなければなりません。この場合は10%でも結果的に底打ちを暗示していたわけですが、20%に比べればだましの可能性は高くなります。また、時間足を使った短期的な取引の場合は、5%や3%といった水準を判断基準にすることもあります。

フォーメーションによる判断

為替相場は小さな山と谷の繰り返しで形成されます。上昇トレンドとは山の頂と谷の底が段々と切り上がっていく状態、下降トレンドはその逆で、山の頂と谷の底が段々と切り下がっていく状態をさします。トレンドの転換点では、この流れが変わることになります。たとえば、下降トレンドが続いていた相場が、安値を更新せずに直近の高値を上回ってきたら、下降トレンドが終了した可能性が考えられます。

上図の前半部分は下降トレンドで、山の頂と谷の底が[1-2-3]、[A-B-C-D]と切り下がっています。しかし[4]が[3]を上回り、[E]も[D]を下回りませんでした。これで、相場が底を打った可能性出てきます。その後しばらくは[4]を上回ることはできませんが、[E-F-G]と谷の底が切り上がり、底入れの可能性が高まります。そして[5]で[4]を上回ったことから、相場が上昇トレンドに入ったことを確認できます。もちろん、実際の相場はこの例のように分かりやすいフォーメーションばかりではありませんが、山と谷の関係はトレンドの転換を知るうえで重要な情報となります。

またダブルボトム、トリプルボトムと言った形が現れたり、底ばい状態を脱した場合などもトレンド転換の可能性を強く示唆します。詳細については「フォーメーション分析」「天上圏と底値圏の形」をご参照ください。

移動平均による判断

移動平均でトレンドの転換を判断する方法は三つあります。ひとつは、単純に基準となる移動平均を相場が超えてくる場合。例えば下降相場であれば、相場は移動平均の下で推移しています。相場がこれを上回ってくれば、相場転換のサインと見るわけです。ただし、短期線ではあまり信頼性がありませんので、ある程度は長めの線を基準にするとよいでしょう。また、移動平均の傾斜が急なときは、買い戻しや利食い売りによる短期的戻しである場合も多く、移動平均の傾斜度も考慮する必要があります。図では赤線が25日移動平均、青線が50日移動平均ですが、長い間赤線の下で推移していた相場が[4]でこれを超えています。また、[4-5]で青線も超えています。これらをトレンド転換のサインと見るわけです。

二つ目は、移動平均の傾斜が下降から上昇へ、または上昇から下降へ転じた場合。赤線は[G]のあたり、青線は[I]のあたりで上昇に転じたことが確認できると思います。

三つ目は、2本の移動平均がクロスした場合。[H]のあたりで両者がクロス(いわゆるゴールデンクロス)したことが確認できます。これらはみなトレンド転換のサインですが、短期線のほうが早くサインを出す一方で、だましも多くなります。テクニカル分析ではこの二律背反は避けられないものなので、割り切るしかありません。

オシレーターによる判断

RSIに代表されるオシレーターで注目したいのはダイバージェンス(Divergence)です。ダイバージェンスとは実際の相場とテクニカル指標が異なった動きを示すことで、例えば相場はまだ下降基調なのにRSIは底打ちして上昇基調にある、といった場合です。ダイバージェンスは元々「分岐、逸脱、相違」といった意味の言葉です。

上図では25日RSIを採用していますが、[A-B-C-D]と相場が下降している期間、RSIのほうは上昇しています。これは、トレンドが転換することを暗示するサインです。上述したサインはいずれも相場が天底をうった後に出るサインですが、ダイバージェンスは天底を打つ前に出るのが特徴。事後サインと違って空振りに終わることもあるのですが、他のサインと組み合わせることで有力な判断方法となります。

またRSIでは、50%ラインを超えてきたらトレンドが転換したと判断する方法もあります。RSIが50%を超えるということは、その計算期間において(この例では過去25日間)下降幅の合計よりも上昇幅の合計のほうが上回ってきたことを示しています。特にRSIが30%以下の水準から50%を超えてくるようなケースでは、すでにトレンドが転換している有力なサインとなります。

トレンド転換は総合的に判断する

ここまでレンドの転換を判断する方法を見てきましたが、どれか一つで判断するよりも複数のサインを確認できればそれだけ信頼性が高まります。ただ慎重になればなるほど判断が遅れて、大底や天井から離れてしまうということが起こります。しかしそれでよいのです。

FXで儲けるコツは、トレンドの転換をしっかり確認したあとの最初の調整場面で仕掛けることだからです。もちろん少ない通貨ペアだけに注目していたのでは、そうしたチャンスはなかなか訪れません。多くの通貨ペアを観察し、また同じ通貨ペアでも1時間足・6時間足・日足・週足といった様々な局面を観察することが大切です。そして常に「頭と尻尾はくれてやれ」という考え方に立ち、次に述べる「大勢順張り・小勢逆張り」を実践することが必勝への王道なのです。

◎次のページ:大勢順張り・小勢逆張り|前のページ:FXの注文方法とその使用方法